Iedere maand publiceert het Centraal Bureau voor de Statistiek (CBS) een procentuele groei of daling van de consumentenprijsindex (CPI). Dit is een verzameling producten en diensten die vaak worden gekocht door Nederlandse huishoudens. Deze CPI waarde wordt doorlopend gemonitord.

Het “CPI mandje” (de verzameling producten en diensten die gevolgd worden door het CBS) bevat onder andere: voedingsmiddelen, auto’s, energie en woninghuur. Als de prijzen van de goederen en diensten in het mandje stijgen, dan kun je dus voor hetzelfde aantal euro’s minder kopen.

Het CBS monitort doorlopend de prijsontwikkeling en rapporteert maandelijks de stijging (of daling) van deze consumentenprijsindex, zoals in onderstaand artikel:

Wat is inflatie?

Je kunt inflatie op verschillende manieren definiëren.

De definitie die het CBS hanteert is: inflatie is de procentuele groei van de consumentenprijsindex (CPI) en feitelijk dus een meting van brede prijsstijging. Door inflatie kun je voor dezelfde €1,- minder kopen dan eerst.

Het CPI-cijfer en de jaarlijkse nieuwsberichten over “de inflatie” aan het begin van het nieuwe jaar zijn abstract. Daarom zijn de meeste Nederlanders er niet zoveel mee bezig. Al klaagt vrijwel iedereen weleens dat “het leven steeds duurder wordt”.

Uit het zoekgedrag dat Google meet, blijkt dat er met name in januari van ieder jaar veel gezocht wordt naar “inflatie”. Volgend op nieuwsberichten dat de inflatie het afgelopen jaar weer gestegen is.

De percentages die je leest in nieuwsberichten gaan over de stijging van de CPI.

Een tweede definitie is: inflatie is de groei van de geldhoeveelheid (de hoeveelheid euro’s die er zijn). Door een grotere hoeveelheid euro’s, neemt de waarde van iedere individuele€1,- af en betaal je een hogere prijs voor dezelfde producten of diensten.

Prijsstijgingen zijn dus eerder het gevolg van méér euro’s, dan andersom.

De oorzaken van inflatie

Prijzen zijn het gevolg van vraag en aanbod; marktwerking.

Als je een product verkoopt dat schaars is en veel mensen willen ‘t hebben, dan kun je het voor een hoge prijs verkopen. Als je daarentegen een product verkoopt dat overvloedig is en weinig mensen willen ‘t kopen, dan kun je ‘t enkel een voor lage prijs slijten.

Dit geldt ook aan de kosten-kant.

Wanneer het voor een bedrijf meer kost om een product te maken (door hogere lonen, hogere kosten voor grondstoffen, hogere belastingen, hogere wisselkoersen bij import etc) dan zal het een hogere prijs moeten hanteren om winst te maken.

Daarnaast heeft ook het monetaire beleid van overheden en centrale banken invloed op de inflatie. In de bijna 20 jaar sinds de euro in 2002 werd geïntroduceerd binnen de EU, zijn er veel meer euro’s bijgekomen. Er zijn nu véél meer euro’s in omloop dan toen, waardoor de waarde pér euro daalt.

Hoeveel euro’s zijn er precies? Dat lees je in ons artikel over de M1, M2 en M3 geldhoeveelheid.

De gevolgen van inflatie

Inflatie zou je een sluipmoordenaar kunnen noemen, voor de waarde van de euro’s die je spaart op je bankrekening, je pensioenfonds of in een oude sok.

De procentuele stijging van de prijzen in de CPI, de inflatie dus, gaat relatief langzaam. De stijging is de afgelopen jaren gemiddeld tussen de 0,5% en 2% per jaar. Dat klinkt laag.

Maar wanneer je bedenkt dat de prijzen van producten die je veel koopt ieder jaar een beetje stijgen terwijl je salaris of de spaarrente niet in dezelfde snelheid meestijgen, dan worden je euro’s dus ieder jaar minder waard en verlies je koopkracht.

Daar komt nog bij dat de consumentenprijsindex een gedateerde meetmethode is, omdat er verschillende dingen missen in het CPI mandje.

De eigen bijdrage voor de zorgverzekering bijvoorbeeld (die ieder jaar flink stijgt), de explosief stijgende prijs van koopwoningen (alleen de huurprijzen zitten erin) en wat dacht je van de prijzen die er betaald worden voor aandelen op de beurs.

Wetend dat er veel zaken waar we veel geld aan uitgeven missen in de CPI, is het aannemelijk dat een inflatie van 0,5% tot 2% per jaar een lage inschatting is. De échte inflatie met al deze zaken wel meegerekend, ligt waarschijnlijk vele malen hoger.

Op basis van de inflatiecijfers die het CBS publiceert, mogen bedrijven elk jaar hun prijzen met een vast percentage verhogen. Dat noem je inflatiecorrectie. Omdat hun kosten door de inflatie ook gestegen zijn. Uiteindelijk is het linksom of rechtsom meestal de consument die de rekening betaalt.

Inflatie wordt versterkt door lage rentes en bevroren lonen

Zoals ik eerder aangaf moet je de inflatie eigenlijk afzetten tegen de procentuele stijging van je loon, je pensioen of de rente op je spaarrekening.

Van de spaarrekening is het algemeen bekend dat de rente vrijwel 0 is. Als je veel geld op de bank hebt staan is er bij de meeste banken zelfs negatieve rente (betalen om geld te sparen!?)

Terwijl je in 1980 nog 11,6% rente kreeg op je spaarrekening en de inflatie 6,51% was. Kortom de waarde van je vermogen groeide fors harder dan de prijsstijgingen waardoor je koopkracht er ieder jaar op vooruit ging.

In de meer recente historie daalt de rente op spaargeld bijna ieder jaar verder, zoals onderstaande rente-grafiek van de Nederlandsche Bank (DNB) laat zien.

Met 0,01% rente op je internet spaarekening en een inflatie van minimaal 0,5% tot 2% gaat je koopkracht er ieder jaar op achteruit.

Niet alleen het vermogen op spaarrekeningen, maar ook de lonen en pensioenen ontwikkelen zich de laatste jaren maar mondjesmaat. In sommige industrieën is de loonontwikkeling zelfs al jaren “bevroren” en daarmee komt ook de waarde van de pensioenen in gevaar. Omdat de verhoging van pensioenuitkeringen gekoppeld is aan de ontwikkeling van de CAO lonen.

Omdat sparen van euro’s op een spaarrekening vrijwel geen rente meer oplevert, zoeken veel mensen een mogelijkheid om hun geld te beleggen en daarmee een hoger rendement te behalen op hun vermogen. Dit is (een deel van) de reden dat de huizenprijzen zo snel stijgen en ook de aandelen op de beurs zo snel duurder worden.

De prijzen van koophuizen en van aandelen zijn niet opgenomen zijn in de het “CPI mandje”. Deze prijsstijgingen worden dus niet meegerekend in de maandelijks gerapporteerde inflatiecijfers.

De stijging van de prijs van beleggings-objecten zoals vastgoed en aandelen noemen we trouwens “asset-inflatie”.

Sterke inflatie kan ontaarden in hyperinflatie

Als prijzen hoger worden, daalt de relatieve waarde en daarmee koopkracht van onze euro’s. Zo lang dat in een rustig tempo gaat, zullen we enkel opmerken dat dingen “vroeger goedkoper waren”.

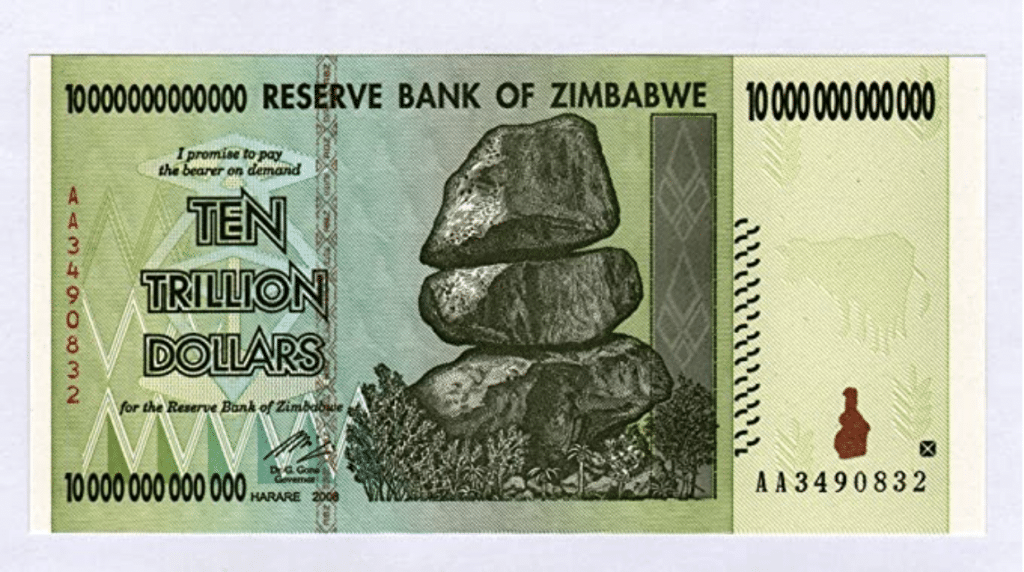

Maar wanneer inflatie heel snel gaat, spreken we van hyperinflatie. Een zeer sterke inflatie dus. Bij normale inflatie stijgen de prijzen gemiddeld met enkele procenten per jaar, maar in een situatie van hyperinflatie kun je vergelijkbare prijsstijgen zelfs van dag tot dag zien.

Recente voorbeelden van hyperinflatie van een valuta, zijn de ontwaarding van de Zimbabwaanse Dollar (2006-2009) en recenter nog die van de Venezolaanse Bolivar (2018). Volgens Wikipedia is de hoogste inflatie ooit gemeten in Hongarije in 1946. Daar verdubbelden iedere 15 uur de prijzen van consumentenproducten!

Ooit weleens een briefje met zoveel nullen gezien?

Ook de Turkse valuta, de Lira, gaat niet echt de goede kant op. Waar 1 Lira 5 jaar geleden nog €0,33 waard was, is dat nu gekelderd tot slechts €0,10. Die koers zakt steeds verder weg.

Steeds meer Nederlanders beleggen om hun vermogen te beschermen tegen inflatie

Zoals je in dit artikel hebt kunnen lezen, zorgt inflatie ervoor dat de waarde van je euro’s afneemt.

Als je geld spaart, is het goed om je te realiseren dat de koopkracht die je spaarbedrag vertegenwoordigt later minder zal zijn dan vandaag. Doordat de inflatie procentueel groter is dan de spaar-rente die je op dit moment krijgt.

Dit is een belangrijke reden waarom steeds meer Nederlanders (een deel van) hun vermogen beleggen in assets als aandelen, edelmetalen, cryptocurrencies of vastgoed. Zij proberen daarmee een hoger procentueel rendement te behalen dan het inflatie-percentage om zo de prijsstijgingen voor te blijven en koopkracht te behouden (of zelfs te laten groeien).

Aan beleggen zijn risico’s verbonden, zo kun je je volledige inleg kwijtraken. Verdiep je vooraf dus goed in de risico’s en de voor- en nadelen van verschillende beleggingen.